Вчера, 26 августа, ФРС предприняла просто титанические усилия по стабилизации ситуации на фондовых рынках США. Сначала они, как и днём раньше, ещё до старта торгов объявили большое количество фьючерсов на покупку акций по завышенным ценам, что позволило индексам сделать скачок примерно на два процента.

Вчера, 26 августа, ФРС предприняла просто титанические усилия по стабилизации ситуации на фондовых рынках США. Сначала они, как и днём раньше, ещё до старта торгов объявили большое количество фьючерсов на покупку акций по завышенным ценам, что позволило индексам сделать скачок примерно на два процента.

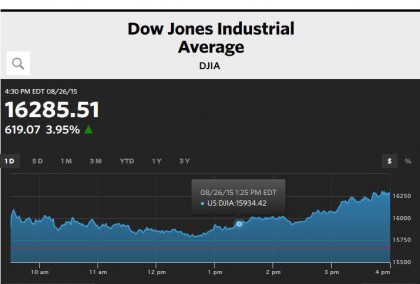

Затем цена на акции начала, как и в предыдущие дни, постепенно снижаться, в точности повторяя тренд последних дней. К середине торгов индексы упали практически до вчерашнего уровня, после чего началась вторая волна накачки, которой не было вчера. И уже под воздействием этой накачки индексы с большим сопротивлением полезли вверх.

Завершились торги ростом индекса Dow Jones до 16.285,51 (на 3,95%). S&P-500 вырос на 3,9%, Nasdaq-100 на 4,24%.

И что, на этом кризис завершён? Конечно же, нет. Во-первых, потому что до докризисных значений рыночным показателям ещё очень далеко. Потери рынков, которые большинство экономистов оценивает примерно в три триллиона долларов, пока не компенсированы.

Во-вторых, потому что эту победу ФРС можно смело назвать «перемогой», в смысле «пирровой победой». Смотрите сами. ФРС через аффилированные с ним банки и фонды выбросил на рынок огромное количество долларов, получив взамен кучу переоцененных акций, реальная стоимость которых на порядок ниже, чем та, за которую он их купил.

Это почти как выкупать ипотечные долги в 2008 году. Хотя ещё не совсем токсичный актив, но отнюдь и не вишенка на торте. Как купить подержанный «Форд» по цене новенького «Бентли» – это наиболее точное сравнение.

Соотношение прибыли (в виде дивидендов) к стоимости этих активов ничтожно, поэтому единственная возможность получить с них прибыль – это перепродажа. Но для этого нужно снова запустить ралли на повышение. А как это сделать? Вбрасывать ещё сотни миллиардов, скупая больше ненужных акций? Покупать, чтобы избавиться – в этом есть логика?

И не забываем, что ФРС, скупая акции, выбросила на рынок огромное количество долларов, которые теперь будут искать, куда им снова «вложиться». Некоторые считают, что они побегут в трэжерис, но это не логично. Поскольку

а) в свете очевидных проблем американской финансовой системы надёжность трэжерис уже под сомнением;

б) доходность трэжерис на сегодняшний день отрицательная (доходность ниже, чем инфляция), что не делает их привлекательным активом.

Я бы «бежал» в золото и/или физические активы, прежде всего, вкладываясь в производство (продуктов питания в первую очередь) и сырьё. Но в таком случае возможен резкий рост цены на золото, что ставит под удар миф о ценности доллара в качестве резервной валюты.

Ну и, наконец, не стоит забывать, с чего всё началось, и что ещё далеко от завершения – Китай может

а) продолжить сдувать свой фондовый рынок с целью национализировать (выкупить на нижнем пике) свои стратегические активы;

б) продолжить сбрасывать трэжерис в дополнение к тем 106 миллиардам, которые он уже продал за последние пару дней.

И то, и другое будет дальше расшатывать американские фондовые рынки. Нужно учитывать, что китайцы мыслят принципиально иначе, чем американцы. Для американцев важна капитализация, прибыль, а для китайцев – контроль над ресурсами. И, на мой взгляд, это более разумная стратегия.

Источник: http://cont.ws/post/115041