ЦБ РФ последователен в подрыве устойчивости российской экономики и дестабилизации финансовой системы, проявляя исключительную пунктуальность в следовании методичкам и инструкциям МВФ, которые были написаны еще в начале 90-х годов с участием специалистов ФРС США для установления контроля над денежно-кредитной политикой стран СЭВ (после распада СССР). С целью контроля эмиссии, политики ЗВР и процентных ставок. Ни о каком суверенитете речи, безусловно, не идет. Больше вреда России, чем ЦБ РФ сейчас даже прямые санкции США не наносят.

ЦБ РФ последователен в подрыве устойчивости российской экономики и дестабилизации финансовой системы, проявляя исключительную пунктуальность в следовании методичкам и инструкциям МВФ, которые были написаны еще в начале 90-х годов с участием специалистов ФРС США для установления контроля над денежно-кредитной политикой стран СЭВ (после распада СССР). С целью контроля эмиссии, политики ЗВР и процентных ставок. Ни о каком суверенитете речи, безусловно, не идет. Больше вреда России, чем ЦБ РФ сейчас даже прямые санкции США не наносят.

Вас удивляет реакция рынка (обвал рынка акций до минимумов с весны 2009 и обвал рубля до исторических минимумов)?

Что показал ЦБ своим решением? В первую очередь, отсутствие всяких намерений адаптировать свои действия в контексте макрофинансовой, макроэкономической и политической обстановки. ЦБ показал, что он потерял всякий контроль над ситуацией и не в силах ничего изменить. Рынок это воспринимает, как бесстыдство, беспомощность и проявление вопиющей некомпетентности, т.к. ЦБ не может взять под свой контроль то, что обязан брать под контроль в силу специфики своей деятельности и возложенных обязанностей. А на рынке слабых бьют, всегда.

Доведя систему до полной катастрофы, ЦБ делает вид, что ничего не происходит. Ни одной антикризисной меры не было – ни жесткого контроля за оттоком капитала, ни реализации в рынок экспортной выручки, ни ограничения спекулятивной вакханалии. Людей это пугает. Бездействие, отсутствие намерений исправляться на фоне чудовищной некомпетентности руководства при самом серьезном финансовом кризисе в России с 1998 года. ЦБ провалил все, за что взялся.

Пресс релиз ЦБ пронизан идиотизмом от начала и до конца. Это какая-то извращенная форма цинизма, помноженное на безрассудство с наглыми попытками насмешек над здравым смыслом. ЦБ признает высокую загрузку производственных мощностей, как структурный фактор, ограничивающий рост экономики, одновременно прогнозируя снижение инвестиций на следующий год. После прочтения, люди, делая логические умозаключения получают, что для роста экономики необходимо расширение производственных мощностей (инвестиции), особенно на фоне девальвации, что в теории должно повысить конкурентоспособность российской промышленности и стимулировать импортозамещение? Так ведь? Ха, если бы.

Но ЦБ повышает ставки, внимание, надеясь (в пресс релизе) на рост сбережений, замедление кредитования и депревацию потребительской и экономической активности, чтобы снизить инфляционное давление! Цитата «На фоне повышения процентных ставок по кредитам и требований банков к качеству заемщиков и обеспечения наблюдается некоторое замедление роста кредитования экономики (с поправкой на валютную переоценку). Учитывая сегодняшнее решение и лаги воздействия от ранее принятых решений Банка России в области процентной политики на экономику, этот процесс продолжится.»

Они там совсем чтоли больные идиоты, или это неудачная попытка выполнения очередных директив от ФРС? Они совсем охренели? Две части пресс релиза противоречат друг другу. Более того, они обещают, что не собираются менять свой деструктивный курс и продолжат повышать ставку и ограничивать ликвидность. Как бы намекая, что худшее нас еще ожидает.

Это, в условиях осадного положения России на фоне развязанной войны со стороны почти всего мира против нас. Условия, когда необходимы экстренные, скоординированные действия всех структур правительства для противодействия нарастающего кризисного процесса в экономике и отражения атаки от западного сообщества. Дефакто, Россия находится в военном положении, когда каждый месяц имеет огромное значение, т.к. за короткий промежуток времени необходимо в аварийном режиме наверстывать упущенное.

Но ЦБ прямо признает, что его действия направлены на депревацию экономической активности, т.е. в чистом виде подрывная, диверсионная деятельность.

Отброшу убогих и попробую подробно объяснить, что происходит.

Инфляция в настоящий момент носит чисто технический характер по причине масштабного обесценения рубля к валютам ведущих торговых партнеров. К внутреннему макроэкономическому аспекту текущая инфляция не имеет никакого отношения. Инфляция является импортированной.

Инфляция, спровоцированная внутренними факторами, обычно обуславливается следующим:

1. Опережающим ростом денежной массы (преимущественно распределенной среди населения) относительно производственного потенциала реального сектора экономики. Грубо говоря, когда доступный платежеспособный спрос выше, чем возможности экономики по удовлетворению этого спроса.

Однако в России сейчас преимущественно дефляционные тенденции, что выражается подавленным спросом и рекордно низкими темпами роста номинальных доходов компаний и населения. Так, например, номинальные доходы населения растут всего на 6-7% в год, а денежная масса на 6% по начало ноября, замедляясь до 5% к декабрю.

Это также рекордно низкие темпы. На графике можно заметить расхождение между инфляцией и доходами населения в последний год. Инфляция растет, номинальные доходы замедляются, а реальные доходы уже в минусе. Это не инфляция спроса, а инфляция издержек.

2. Какими либо проблемами в предложении товаров или услуг. Например, засуха и проблемы со сбором урожая; природные катаклизмы, техногенные аварии, военные действия, что приводит к повреждению производственных мощностей и выпадению предложения товаров и услуг на рынке. Или когда спрос растет быстрее, чем ввод новых производственных мощностей.

Ничего подобного сейчас в России нет.

3. Торгово-экономическими барьерами. Принудительные ограничения, лимиты на поставки товаров и общий товарооборот, в том числе санкции и аналогичные нерыночные меры.

Этот фактор имеет место быть в России в связи запретом на ввоз продуктов питания из ЕС, однако воздействие ограниченное (сходит на нет) и локализовано в определенной группе товаров.

4. Инфляционными ожиданиями. Эти ожидания могут быть подкреплены различными факторами (как внутренними, так и внешними).

- Налоговые маневры (потенциальный рост налогов и сборов), как в Японии, что приводило к росту спроса перед повышением налогов на продажи.

- Административные барьеры. Ожидания ограничения доступа к какой либо группе товаров. Ограничения на продажи определенной группы товаров на внутреннем рынке

- Девальвация валюты. Когда темпы девальвации выше, чем реакция рынка на эту девальвацию и возникшая ситуация, т.е. цены на импортные товары растут медленнее, чем курс. Тем самым возникает отложенный спрос, который реализуется здесь и сейчас, предполагая будущий рост цен, переоценку товаров.

В России — последний фактор (девальвация). Как свидетельство, статистика продаж авто за ноябрь с рекордным ростом премиум сегмента. Начиная от простых людей, заканчивая чиновниками, жуликами и бандитами, которые транспонируют бумагу или записи на счетах в нечто материальное – квартиры, машины, товары длительного пользования. Но этот эффект отложенного спроса краткосрочный.

5. Последний фактор. Полная потеря доверия населения и бизнеса к валюте и государству. Условия массового бегства из валюты в другие финансовые рынки или в товары. Пока это в полной мере не реализовалось в России, но опасность существует.

Резюмируя, инфляция в России обуславливается масштабным ослаблением валюты при исключительно высокой зависимости от иностранных товаров. В сегменте товаров длительного пользования потребительского назначения более 90% — это иностранные бренды, соответственно рост цен пропорционален масштабу падения валюты.

Но в перспективе давление инфляции будет спадать, учитывая:

- Сдержанную потребительскую активность из-за опасения обострения кризисных процессов в экономике и рисков потери работы/источников дохода.

- Замедление кредитования и ростом просрочек по кредитам, что сигнализует о серьезном ухудшении финансовых балансов населения.

- Рецессию в экономике (номинальные зарплаты растут медленнее инфляции).

В итоге получаем, что ЦБ повысил ставку при кризисных процессах в экономике на фоне зарождающей стагфляции (инфляция при подавленном спросе и производственной активности) при том, что инфляция носит временный характер, а не структурный.

Однако, повышение ставки обуславливается борьбой с обесценением рубля?

Ничего более идиотского и представить нельзя. Напомню, ЦБ повысил ставки с 5.5% (март) до 10.5% (теперь). Рубль за это время обвалился рекордными темпами с 1998 года. Предыдущее повышение ставки на 1.5% в начале ноября привело не укреплению рубля, а к почти 30% падению. Неужели они настолько отупели, чтобы совершать подряд ошибку, которая поставила всю систему на край пропасти? Если прошлое повышение ставок не помогло, то с чего оно должно помочь теперь? Рынок символично охарактеризовал действия ЦБ (в виде продолжения падения рубля), как очередной убогий высер против здравого смысла.

Повышение ставок могло бы иметь хоть какой то смысл, если бы все деньги от ЦБ на 100% шли бы на спекуляции, а сами спекуляции были бы единственным фактором ослабления рубля. Но это не так. Ставка в нынешних обстоятельствах вообще нейтральна к курсу валют, но скорее даже усиливает девальвацию, т.к. показывает степень отрыва от реальности ЦБ.

Обвал рубля спровоцирован следующими факторами:

1. Кризис доверия в банковской системе и корпоративной среде. Снижение скорости оборота иностранной валюты между контрагентами. Крупнейшие экспортеры предпочитают придерживать валюту на своих счетах, а не сбрасывать ее в рынок, как делали раньше. Проблема заключается в том, что в макрофинансовом аспекте по валютной позиции по всем институциональным единицам может быть профицит (валюты приходит больше, чем необходимо рефинансировать долгов), однако у отдельных контрагентов существенно смещение (дисбалансы) в валютных позициях – у одних избыток, а у других критический недостаток. Но рынок в целом имеет низкую насыщенность иностранной валютой.

2. Аккумуляция валютной ликвидности, как экспортерами, так и импортерами из-за опасения потенциального дефицита иностранной валюты на рынке. Аккумулируют с целью обслуживания внешних долгов, обеспечения торговых, инвестиционных операций или для хэджирования рисков.

3. Выход иностранных нарезов по причинам маржинколлов (учитывая масштабное падение цен на российские активы), из-за принудительного ухода по директиве от регулирующих органов США и ЕС, так и по причине общего ухудшение экономической и геополитической ситуации в России. Продают российские акции и облигации (рублевые) и выходят в доллары.

4. Спровоцированная ЦБ РФ валютная паника на рынке, что вовлекает в рынок все больше участников, особенно среди населения. Это повышает спрос на валюту весьма серьезно. В совокупности более 10 млрд долл, что критично в нынешних обстоятельствах.

5. Подрыв доверия к ЦБ РФ. Люди не видят в ЦБ РФ сильную руку, которая может взять ситуацию под контроль. Более того, люди видят проявление некомпетентности в руководстве ЦБ, ответственных за всю финансовую систему России. Этот повышает неопределенность.

6. Целенаправленная спекулятивная атака со стороны иностранных счетов (преимущественно американских) и российских участников. Попытка игры на ослабление рубля против ЦБ. Здесь я отмечу, что сами по себе спекуляции безобидны, т.к. спекулянты на рынке поддерживают ликвидность и сглаживают дисбалансы. Но опасны картельные сговоры, когда один крупный участник или группа участников совершают по договоренности действия, которые подрывают стабильность, т.к. отклоняют курс от равновесного слишком сильно. Это не только подрывает доверие к рынку и регуляторам, но наносит существенный урон по реальному сектору экономики, т.к. биржевые цены транспонируются на контрагентов в реальном мире.

7. Дырявая система учета трансграничных финансовых потоков в России. Те самые черные дыры. С января 2005 по сентябрь 2014 только по сомнительным операциям дыра в 300 млрд долл (это официально). Если сюда включить всякие левые схемы в оффшорных инвестициях, которые классифицируются, как прямые инвестиции + другие различные неучтенные операции, то бандитский отток под 420-450 млрд. Где деньги? Пока транграничные потоки не будут взяты под контроль, ни о какой стабилизации не может быть и речи.

8. Нефть. Российский бюджет (федеральный) на 50% зависим от нефтегазовых доходов, а консолидированный примерно на 30%, но это прямым образом. Косвенное еще больше, т.к. надо учитывать все виды налогов, сборов и дивидендов, которые идут от нефтегазового сектора.

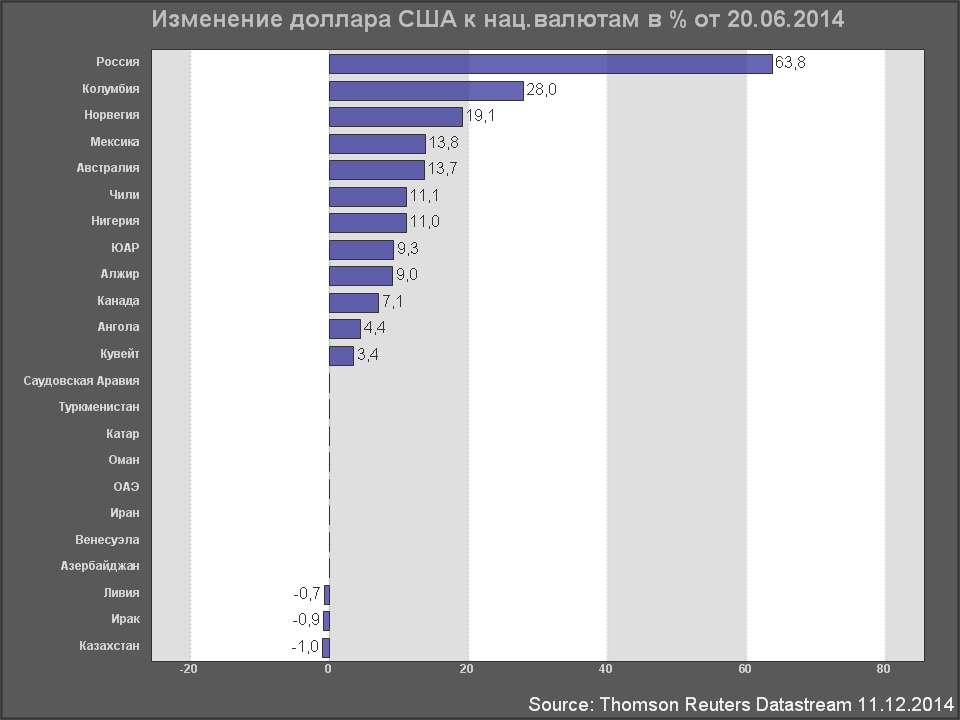

Однако, нефть хоть и важна для России, но не является доминирующим фактором в ослаблении рубля. Если посмотреть на другие крупнейшие страны экспортеры нефти (свыше 500 тыс барреллей в день), то страны, которые еще больше зависят от нефти (на 80-95% страны Африки и Ближнего Востока) не показывают и близкого обвала курса. Доллар к рублю вырос уже на 64% от 20 июня 2014 !!

Почему Россия единственная страна в мире, в которой обвал нефти поставил под угрозу краха фин.систему, не кажется ли вам это странным? Даже страны Африки более стабильные.

9. Отсутствие всяких инвестиционных перспектив в России в виду бездарной политики ЦБ, что провоцирует отток капитала. Люди не видят ни перспектив, ни возможностей развивать бизнес в России в таких условиях.

Собственно, что необходимо делать, чтобы исправить крайне напряженную обстановку?

1. Вызвать врачей, быть может даже санитаров для проверки психического здоровья руководства ЦБ на предмет степени сопряжения с реальностью. При обнаружении малейших подозрений в потери адекватности (а их видно невооруженным глазом) немедленная принудительная госпитализация в закрытую психиатрическую лечебницу.

2. Существуют подозрения участия иностранных агентов в принятии решений ЦБ РФ. Вызвать компетентные органы для проверки весьма вероятного исполнения руководством ЦБ приказа западных кураторов по подрыву устойчивости российской финансовой системы. СКР, прокуратура не обладает достаточными познаниями в механизмах денежно-кредитной политики и не смогут дать заключение по этому поводу. Однако они обладают более, чем достаточными компетенциями по установлению факта работы на иностранные спец.службы. При обнаружении факта национал предательства (они по всей видимости есть) карать со всей строгостью законов военного времени, чтобы другие не думали повторить путь руководства ЦБ РФ.

Необходимы механизмы точечной настройки и калибровки рынка.

3. Снижение процентной ставки до уровня в 50-70% от величины годового приращения номинальных доходов институциональных единиц в экономике (компании, население, государство). Бенчмарком должна быть не инфляции, а доходы. Денежно-кредитная политика должна быть стимулирующей. Если доходы растут на 6-7%, то ставка должна быть 4%, если же доходы ускоряются до 10%, то ставка возрастает до 7% и так далее. Такая политика должна действовать до момента инвестиционного насыщения экономики.

В текущем формате, ставка ЦБ в 10.5% приведет к тому, что кредиты будут начинаться от 15-17%, а при снижении рентабельности бизнеса и росте номинальных доходов не более, чем на 7-8% такие ставки самоубийственны и подрывают инвестиционную активность и тем самым рост экономики.

4. Необходимо регулировать кредитную активность, чтобы исключить неуправляемое расширение долгового пузыря, концентрируя внимание на инфраструктурном и инвестиционном кредитовании.

5. Необходимо расширять инструменты рефинансирования в рублях, отвязываясь от привязки эмиссии под приток валюты. Помимо этого, должны быть предоставлены условия рефинансирования внешних долгов на внутренние долги в рублях. Это позволит смягчить негативные условия от закрытых рынков капитала для российских компаний и не будет стимулировать компании запасаться валютой.

6. Выделение дешевых (субсидируемых) кредитов на определенные коммерческие (окупаемые) долгосрочные проекты системообразующего значения (например, продовольственной или энергетической независимости) или перспективного направления (отрасли высокотехнологического производства – авиация, космос, тяжелое и легкое машиностроение).

7. Спекулятивная активность. Как раньше уже писал, процесс сепарации и мониторинга спекулятивных сделок в режиме реального времени практически невозможен. Сложно в автоматическом режиме разделить спекулятивную сделку от инвестиционной или хэдж операции. Косвенный метод – это ограничение маржинальной торговли, непокрытых позиций и высокочастотных операций (несколько сделок за короткий промежуток времени). Но проблема в том, что всякие алгоритмические системы, роботы практически не влияют на ценообразование в среднесрочной и тем более долгосрочной перспективе.

Спекулянты и роботы создают ликвидность (они нужны рынку), а цены устанавливают дилеры, маркетмейкеры, крупнейшие операторы и участники торгов (и они, кстати, тоже нужны). У них активность может быть не интрадейная, а экстрадейная. Проблема тогда, когда кто то начинает на рынке доминировать (сам или в условиях картельного сговора). Вот по ним необходимо ударять. Как? Метод известный. Кулуарные договоренности, шантаж, угрозы лишения лицензии и так далее.

8. Валютная выручка. В условиях рыночной нестабильности необходимы гибкие условия реализации обязательной продажи валютной (экспортной) выручки. Так, чтобы крупнейшие экспортеры имели положительную валютную позицию с возможностью беспрепятственного обслуживания долгов, но при этом распределяли избыток валюты в банковской системе.

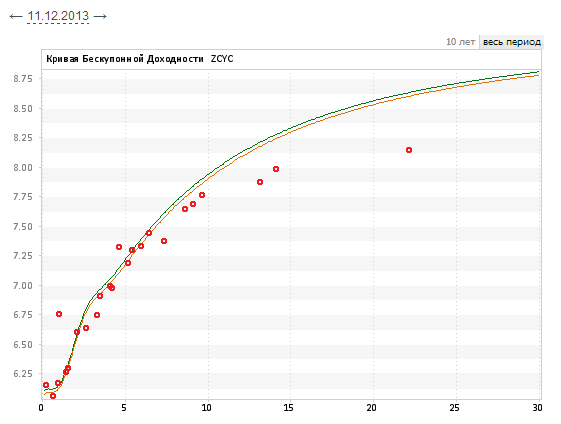

Кстати, Ставки ОФЗ.

На рынке ОФЗ творится форменный хаос (в большей степени спровоцированный идиотизмом ЦБ). Ставки по всем типам бумаг уходят на исторический максимум (выше, чем в 2009)

Кривая доходности инвертируется, приобретая характерный выпуклый вид, что означает серьезные проблемы на денежном рынке.

Год назад кривая доходности ОФЗ имела нормальный (положительный) вид, когда ставки по длинным бумагам выше, чем по коротким.

А к чему это приведет в условиях падения доходов бюджета (при условии сохранения низких цен на нефть) на фоне роста расходов (необходимости индексировать пенсии, зарплаты при раздутой социалке и оборонных расходах)? К существенному дефициту до 3-4 трлн рублей в год. Последние пол года почти все размещения минфина по ОФЗ проваливались, либо отменялись. Но пока у нас профицит в 1.5 трлн. В следующем году будет сложнее. Теперь подумайте, как правительство будет размещаться, когда рынки капитала закрыты, а ставки в небесах?

Если эту либератическую сволоту не выковырять из ЦБ, они рано или поздно все таки положат банковскую систему на дно, одновременно уничтожив экономику Россию.