Критика сегодняшней политики экономического блока правительства и Центрального Банка сегодня звучит со всех сторон. Критика справедливая и жесткая. Но есть одно правило: критикуешь – предлагай альтернативу. Партия Великое Отечество (ПВО) идет на выборы в Государственную думу с разработанной экономической программой.

Критика сегодняшней политики экономического блока правительства и Центрального Банка сегодня звучит со всех сторон. Критика справедливая и жесткая. Но есть одно правило: критикуешь – предлагай альтернативу. Партия Великое Отечество (ПВО) идет на выборы в Государственную думу с разработанной экономической программой.

Мы начинаем серию статей, в которых предложим конкретные меры по выводу российской экономики из того сложного положения, куда ее завели либералы и монетаристы всех мастей, до сих пор определяющие экономический курс правительства. Предлагаемые материалы написаны не в виде скучных материалов, а максимально возможно простым языком, и предназначены для массового читателя. Они подготовлены участниками рабочей группы, готовившими экономическую программу ПВО.

«Резервы экономического роста и финансовая политика

Они сидели и думали, как бы из своего убыточного хозяйства сделать прибыльное, ничего в оном не меняя.

(М.Е.Салтыков-Щедрин).

«Мы делаем так, потому что всегда так делали» – эта глупость обходится нам страшно дорого

(Герберт Ньютон Кэссон. Аксиомы).

На сайте Банка России опубликованы «Основные направления единой государственной денежно-кредитной политики на 2016 год и период 2017 и 2018 годов», одобренные Советом директоров Банка России 10.11.2015 года. В разделе 1.1. (Основные цели и принципы денежно-кредитной политики) читаем, что основной функцией Банка России, естественно, в соответствии со статьей 75 Конституции Российской Федерации является защита и обеспечение устойчивости рубля. И далее: «При этом в Законе о Банке России данная цель конкретизирована, а именно указано, что защита и обеспечение устойчивости рубля достигается посредством поддержания ценовой стабильности, в том числе для формирования условий сбалансированного и устойчивого экономического роста».

Обеспечение ценовой стабильности, не говоря уже о стимулировании экономического роста, безусловно наиважнейшие цели, однако в статье 3 Федерального закона от 10.07.2002 N 86-ФЗ (ред. от 30.12.2015) «О Центральном банке Российской Федерации (Банке России)» эти цели в явном виде отсутствуют:

«Статья 3. Целями деятельности Банка России являются: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы Российской Федерации; обеспечение стабильности и развитие национальной платежной системы; (в ред. Федерального закона от 27.06.2011 N 162-ФЗ) развитие финансового рынка Российской Федерации; (абзац введен Федеральным законом от 23.07.2013 N 251-ФЗ) обеспечение стабильности финансового рынка Российской Федерации. (абзац введен Федеральным законом от 23.07.2013 N 251-ФЗ) Получение прибыли не является целью деятельности Банка России».

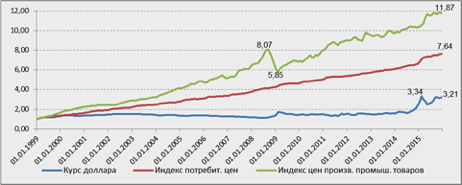

Таким образом, как на самом деле следует из текста статьи 3 закона, Банк России отвечает лишь за устойчивость валютного курса (защита и обеспечение устойчивости рубля), а покупательная сила рубля его мало волнует. Поскольку судят не по намерениям, а по результатам и последствиям, посмотрим на результаты деятельности финансовых властей за последние 15 лет (рис.1).

Как следует из представленных данных, цены на промышленные товары выросли с января 1999 года по ноябрь 2015 года в 11,9 раза, потребительские цены – в 7,6 раза, а валютный курс – в 3,2 раза. При этом курс доллара рос весьма умеренно вплоть до осени 2014 года. За то же время паритет покупательной способности рубля по отношению к доллару США уменьшился более чем в 4 раза.

Рис.1. Динамика цен и курса доллара (за базу принят декабрь 1998 г.).

Источник: Федеральная служба государственной статистики. Краткосрочные экономические показатели Российской Федерации.

О стимулировании экономического роста речь вообще не идет. Темпы роста реального ВВП с 6,4% в 1999 г. и 10% в 2000 г. скатились до 0,5-1%.

Какой может быть рост, когда процентные ставки по кредитам превышают рентабельность собственного капитала многих компаний? В результате такой динамики произошел значительный рост относительно дешевого импорта, снижение ценовой конкурентоспособности и ликвидация целого ряда отечественных предприятий, торможение роста внутреннего производства.

Нельзя сказать, что власти не боролись с инфляцией. Однако, как поется в песне из одного старого кинофильма: «…и в борьбе с зеленым змием побеждает змий». Видимо не теми способами боролись и не так, как надо было.

Читаем дальше в Основных направлениях государственной денежно-кредитной политики:

«Обеспечение ценовой стабильности подразумевает достижение и поддержание устойчиво низкой инфляции… Механизм влияния ключевой ставки на инфляцию, или трансмиссионный механизм денежно-кредитной политики, представляет собой процесс постепенного распространения соответствующего сигнала Банка России о сохранении или изменении ключевой ставки и будущей ее траектории от сегментов финансового рынка на реальный сектор экономики и в итоге на инфляцию. Изменение уровня ключевой ставки транслируется в экономику по различным каналам: процентному, кредитному, валютному, каналу цен активов».

Говоря понятным языком, теперь бог с ним с валютным курсом, будем бороться с инфляцией, «таргетировать» ее. Каким образом? Да все так же, как и раньше, по существу менять ничего не будем. Назовем ставку рефинансирования ключевой ставкой, будем подавать некие сигналы, манипулируя этой ставкой, и увещевать коммерческие банки и других экономических агентов вести себя хорошо. Будем по-прежнему зажимать денежную массу, следуя примитивному монетаризму, согласно которому между ценами и количеством обращающихся денег существует прямая пропорциональная зависимость.

И не важно, что отец «немецкого чуда» 50-х годов ХХ века министр экономики, а затем Президент ФРГ Людвиг Эрхард утверждал: «…представляется необходимым еще раз подчеркнуть, что между инфляцией и находящимся в обороте объемом денег нет никакой причинной связи, что инфляция порождается единственно тем, что в среднесрочном плане или непосредственно могут возникать доходы от деятельности, не приносящей реальной пользы экономике». («Чрезвычайный путь», 1931)

Не важно, что нобелевский лауреат по экономике Джозеф Стиглиц писал: «…неправильная макроэкономическая политика, высокий обменный курс, жесткие монетаристские меры убивают жизнеспособную рыночную экономику. Это как раз то, что противопоказано для успешного перехода к рынку… Утверждение, что поскольку инфляция это очень плохо, то более низкая инфляция всегда лучше для экономики, — неправильно». («Макро и микроэкономические стратегии для России»)

«Эмпирические исследования МВФ и Всемирного банка подтвердили, что рост процентных ставок способствует повышению вероятности банковского кризиса и что девальвации валют в этом случае серьезного эффекта не дают». («Многообразнее инструменты, шире цели: движение к Пост-Вашингтонскому консенсусу». Вопросы экономики № 8, 1998).

О том же писал Михаил Хазин в статье «Почему отечественные «либералы» так боятся Сергея Глазьева?» (2013 г.): «… если объем расширенной денежной массы превышает объемы ВВП страны, то ее сокращение вызывает снижение инфляции. А если она сильно меньше ВВП, то ее сокращение вызывает либо резкое падение ВВП, либо рост инфляции, связанный с переходом денежного оборота на суррогаты, по которым сильно выше транзакционные издержки».

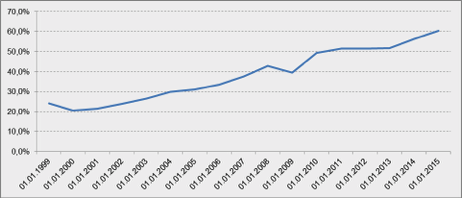

Данные, приведенные на рис.2, свидетельствуют, что в России денежная масса как раз значительно меньше ВВП, следовательно ее можно наращивать безболезненно.

Рис.2. Доля денежной массы (расширенной) в ВВП.

Источник:сайт Банка России.

В статье «Кудрявая экономика», повторно опубликованной 25 января 2012 г. на сайте GLAZEV.RU, С.Ю.Глазьев сравнил борьбу с инфляцией посредством количественного ограничения денежной массы со средневековой практикой лечения всех болезней кровопусканием.

«Сбить высокую температуру кровопусканием, разумеется, можно, доведя ее до комнатной, и убив организм. Собственно, это и произошло со значительной частью нашей производственной сферы, погибшей из-за оттока денег в финансовые пирамиды и за рубеж. Выжили лишь высокомонополизированные производства товаров и услуг первой необходимости и экспортно-ориентированные предприятия».

Основной принцип управления экономикой состоит в том, что если дела идут плохо, то нужно менять курс, а если хорошо, принятую линию нужно продолжать и развивать дальше. Импортозамещение, контроль за учетной ставкой, с целью уменьшения стоимости кредита и эмиссия, протекционизм сегодня являются главными инструментами реальной мировой экономической политики. Но на наших «либеральных» экономистов-финансистов, свято, как в Бога, уверовавших в идею самокорректирующегося рынка, никакие аргументы не действуют.

Поскольку Центробанк количественно ограничивает денежное предложение и не спешит с созданием эффективной системы рефинансирования коммерческих банков, кредитующих предприятия реального сектора экономики, коммерческие банки не могут удовлетворить спрос на кредиты по приемлемым ставкам. Кредиты предоставляются под завышенные проценты и требования залогового обеспечения, на короткие сроки и на невыгодных условиях. Наиболее крупные и благополучные компании в существующих условиях предпочитают кредитоваться за рубежом.

Для подавляющей части малого бизнеса кредит остается недоступным. Неразвитость системы кредитования внутреннего производства и практически полное отсутствие механизмов долгосрочного массового кредитования производственной сферы – прямое следствие политики финансовых властей.

Одним из критериев, характеризующих зрелость рыночных отношений любой страны является коэффициент нормы кредитов – отношение величины кредитов к сумме депозитов населения в банках. Этот коэффициент должен быть равен или несколько меньше 100%, т.е. сумма кредитов в государстве должна быть не больше суммы депозитов населения в банках.

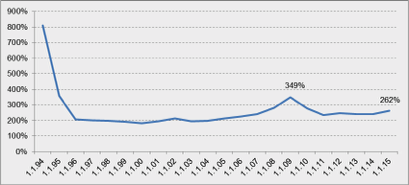

В 1991 году этот коэффициент составлял 84%, а на начало 2015 г. – 262% (рис.3).

Как видно из данных, приведенных на рис.3, кредит в России полностью оторван от своей базы – депозитов населения в банках. В этих условиях единственным источником удовлетворения спроса на деньги со стороны производственной сферы является рефинансирование Банком России коммерческих банков, обслуживающих предприятия реального сектора экономики. При этом необходимо, чтобы механизм рефинансирования был эффективен, прост и проверен практикой.

Рис.3. Динамика изменения коэффициента нормы кредитов.

Источник:Федеральная служба государственной статистики. Краткосрочные экономические показатели Российской Федерации.

Показателем, проверенным международной практикой и характеризующим обеспеченность экономики кредитными ресурсами, является соотношение общего объема кредитов экономике и ВВП. Для промышленно развитых стран с рыночной экономикой этот показатель находится в диапазоне 80-120% ВВП в зависимости от конкретной страны. В России же этот показатель значительно ниже. На конец 1999 года он составлял всего лишь 11,5%, затем этот показатель неуклонно рос, достигнув значения 54,7% на конец 2013 года, и вновь снизился в 2014 году до 54% (источник – сайт Банка России).

Как известно быстрое восстановление экономики разрушенных войной стран Западной Европы основывалось на механизме рефинансирования коммерческих банков под векселя промышленных предприятий, которые переучитывались центральными банками этих государств. Стремительный послевоенный подъем Японии был обеспечен дешевыми кредитными ресурсами, создававшимися государственной кредитно-финансовой системой. Бурный рост экономики Китая в течение десятилетий базируется на эмиссии кредитных ресурсов, предоставляемых под низкий процент на цели модернизации производственных предприятий.

Отец «немецкого чуда» Людвиг Эрхард считая, что наращивание производительной деятельности и предпринимательской инициативы есть единственное конструктивное направление решения бюджетных проблем, прекрасно понимал, что в условиях нестабильной экономики всякие «игры» с ценными бумагами и валютой чреваты спекуляциями и прочими крупными неприятностями. Именно поэтому фондовый рынок в Германии появился лишь через десять лет после начала экономических реформ. Основным кредитным инструментом было кредитование под векселя предприятий (учетный кредит). Даже в середине 80-х годов прошлого века вексельные кредиты в Германии составляли ¾ общего объема рефинансирования. Последний пик вексельных кредитов (42,2% общего объема рефинансирования) был в начале 90-х годов, когда возникла необходимость массового кредитования предприятий бывшей ГДР. При этом ломбардная ставка всегда была выше ставки учетного процента. Таким образом, традиционно самая низкая ставка рефинансирования Федерального банка – ставка учетного процента, являлась своего рода элементом дотации (Денежная политика Федерального банка. Немецкий Федеральный банк, Франкфурт-на-Майне, октябрь 1995).

Массовое кредитование под векселя предприятий означает по существу перемещение эмиссионного центра вниз, в производственный сектор экономики. Нет у коммерческого банка векселя предприятия, нет и рефинансирования (кредитной эмиссии) со стороны Центрального банка, конечно, при условии отсутствия или ограничения других видов рефинансирования. В этих условиях банки сами начинают активно искать предприятия, которые можно кредитовать, зарабатывать то надо. Кредитное предложение растет, а процентные ставки падают. Опасности инфляции нет, так как деньги эмитируются под конкретную сделку, под созданную или создаваемую продукцию. Нет производства, нет и эмиссии. Запускается во многом саморегулирующийся механизм, при котором эмитируемые кредитные деньги сбалансированы производимым товаром. И это ключевой пункт разумной финансовой политики, целью которой является не поощрение финансовых спекуляций, а развитие производства и экономики.

Операции с векселями регламентируются Положением о переводном и простом векселе, утвержденным Постановлением ЦИК и СНК СССР «О введении в действие Положения о переводном и простом векселе» от 7 августа 1937 г. № 104/1341 и Федеральным законом «0 переводном и простом векселе» от 11 марта 1997 г. № 4143.

Учетный кредит является краткосрочным банковским кредитом, который имеет значение исключительно в производственном секторе. При этом банк покупает векселя перед окончанием их срока истечения и за оставшийся срок вычитает проценты (учет). В отдельных случаях банки могут предоставлять гарантии уплаты по векселям, выданным их наиболее надежными клиентами

Ремитент (векселедержатель) может также получить кредит в банке под залог векселя в нем. При этом банк требует гарантии относительно своевременности исполнения обязательств по векселю, т.е. аваля.

Учетная политика центрального банка состоит в учете и переучете (покупке) коммерческих векселей, поступающих от коммерческих банков, которые, в свою очередь, получают их от промышленных, торговых и транспортных компаний. Центральный банк выдает кредитные ресурсы на оплату векселей и устанавливает так называемую учетную ставку. Как правило, учетная ставка является самой низкой среди других ставок рефинансирования и учетная политика центрального банка направлена на лимитирование переучета векселей, установление предельной суммы кредита для каждого коммерческого банка. Таким образом осуществляется воздействие на объем выдаваемых кредитов.

Следует отметить, что и в «Основных направлениях единой государственной денежно-кредитной политики…» и в перечне процентных ставок по операциям Банка России такие понятия как «учетная политика», «учет векселей», «учетная ставка» вообще отсутствуют.

Векселя (правда, неясно какие – банковские или коммерческие?), наряду с кредитными требованиями принимаются Банком России в залог по «Кредитам, обеспеченным нерыночными активами или поручительствами». Но, в отличие от практики Немецкого Федерального банка, фиксированная ставка по таким кредитам самая высокая (12,75%) из всех.

Вроде бы предложение С.Ю.Глазьева, высказанное в статье «Кудрявая экономика», об использовании механизма рефинансирования коммерческих банков под залог векселей платежеспособных производственных предприятий реализовано, но с самой невыгодной кредитной ставкой.

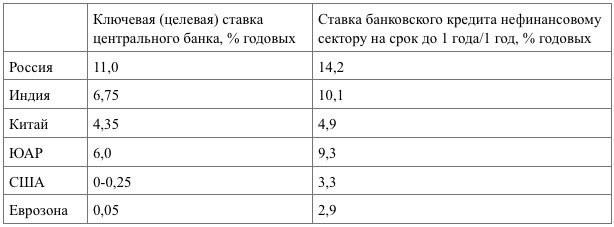

Кредитные ставки – это, возможно, одно из самых больных мест нашей экономики. Как следует из нижеприведенной таблицы, кредитные ресурсы в России самые дорогие среди представленных стран.

Данные по ключевым (целевым) ставкам – по состоянию на 4.11.2015.

Данные по банковским ставкам по кредитам – за II квартал 2015 года (по России – за август 2015 года).

Источник: МВФ, Bloomberg.

В итоге можно констатировать, что практически весь колоссальный опыт успешного кредитования экономического роста в самых разных странах остается невостребованным денежными властями России.

Согласно п.1 статьи 7 Конституции Российской Федерации, Российская Федерация — социальное государство, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека. В этом и должна состоять главная долгосрочная стратегическая цель экономической политики. Тогда все остальное становится лишь средствами достижения этой цели. Государство должно перестать быть сторонним наблюдателем рыночной стихии, должно взять в руки рычаги действенного регулирования развития экономики и общества. Экономические модели сами по себе никому не нужны, кроме ученых экономистов.

Программы или отдельные меры следует оценивать по их результатам и последствиям, а не декларируемым целям и намерениям. Если 25 лет «либеральной» финансовой политики в духе «вашингтонского консенсуса» не дали нужного результата, его не будет и в следующие 25 лет. Финансовую политику надо менять и менять немедленно.

Необходимо:

1. Обеспечить разработку и проведение Правительством РФ и Банком России, как кредитором последней инстанции по сделкам, эффективного механизма рефинансирования коммерческих банков, кредитующих предприятия и организации промышленности, сельского хозяйства и инфраструктурные отрасли.

2. Обеспечить доступность кредитных ресурсов для этих предприятий путем значительного расширения кредитования под векселя предприятий реального сектора и переучета указанных векселей Банком России по ставке, меньшей ключевой, с фиксацией маржи коммерческих банков на уровне 2-3%…

Однако, только за счет обеспечения доступности кредитных ресурсов обеспечить существенный промышленный рост в сложившихся условиях вряд ли возможно. Жизненно необходимо разработать также внятную, комплексную государственную промышленную политику, перечень взаимосвязанных мер по развитию (возрождению) отраслей реального сектора экономики на базе передовых технологий, включая импортозамещающие, план их реализации и обеспечить неуклонное выполнение последнего.

«…промышленную политику можно определить как вмешательство правительства в рыночное распределение ресурсов. Или, говоря на общепринятом языке профессионалов, — это создание препятствий международному потоку товаров и услуг, а также мировому перемещению капитала». (Маршалл Поумер — директор Института макроэкономики, Санта-Круз, США).

В нынешних условиях затяжного экономического кризиса методы и средства непосредственно государственного управления недопустимо подменять исключительно мерами «государственного содействия», «поддержкой», «созданием условий», «пожеланиями» и так далее. Обязанности и ответственность перед обществом органов государственного управления (в лице соответствующих министров) по управлению хотя бы государственным сектором экономики должны быть четко определены и предельно конкретны.

Источник: http://nstarikov.ru/blog/62192