С этой Украиной все как то забыли про QE от ФРС, ЕЦБ и ЦБ Японии, но там царит безумие в особо извращенной форме.

С этой Украиной все как то забыли про QE от ФРС, ЕЦБ и ЦБ Японии, но там царит безумие в особо извращенной форме.

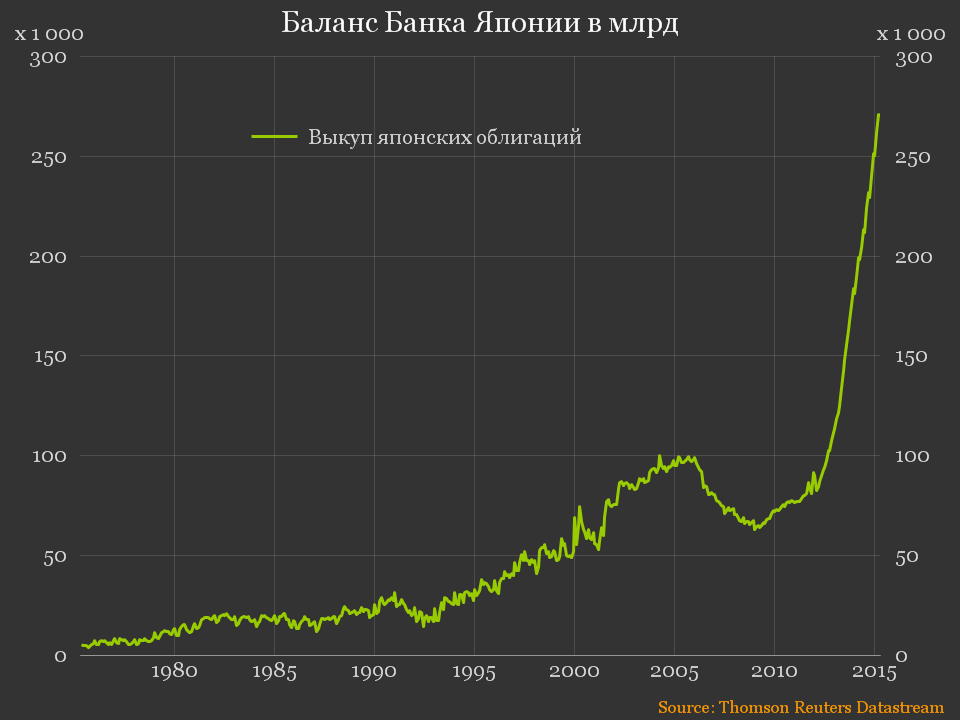

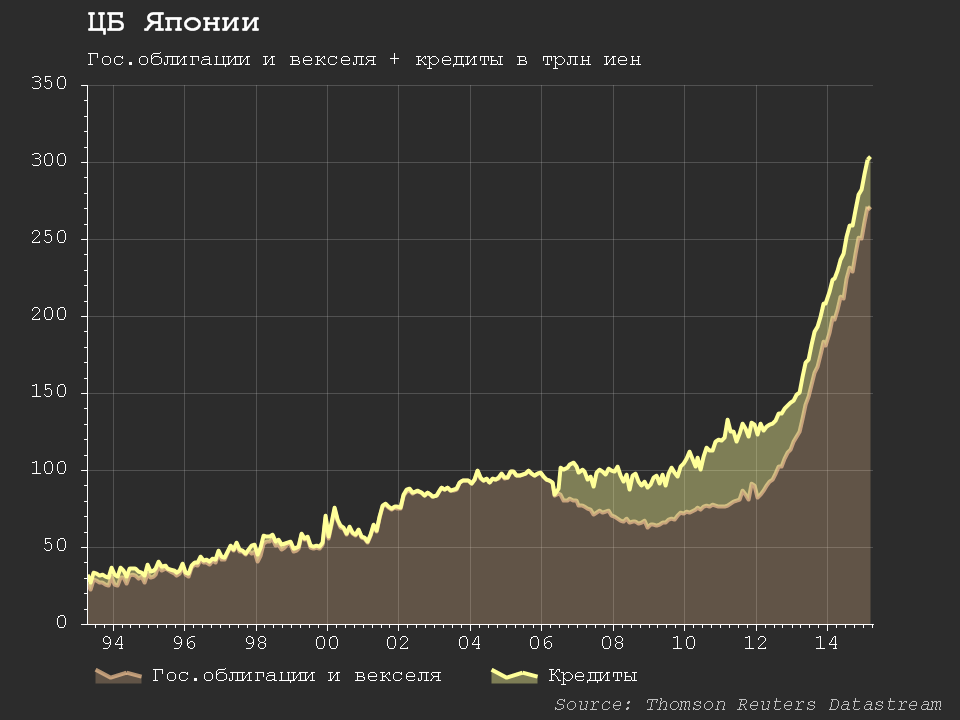

Объем японских государственных облигаций и векселей в балансе ЦБ Японии достигает 270 трлн иен, увеличившись более, чем в ЧЕТЫРЕ раза с 2010 года. Теперь это четверть от всего гос.долга Японии, что является максимальным в истории присутствием ЦБ Японии на долговом рынке.

ЦБ Японии в год скупает свыше 70 трлн иен гос.облигаций, что составляет почти 160% от годового дефицитаконсолидированного бюджета Японии. Уровень монетизации дефицита перекрывает не только сам дефицит, но дает еще сверху 60%.

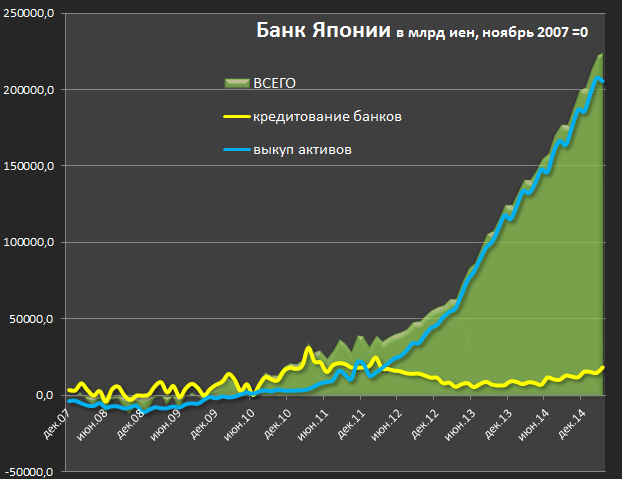

ЦБ Японии имеет возможность фондировать фин.систему двумя способами – либо через кредитование банков, либо через QE.

Как видно на графике в разгар кризиса 2009 ЦБ Японии удержался от QE, предоставляя банкам кредиты, а совокупное насыщение ликвидностью вплоть до 2011 было стабильным и не выше, чем в 2007.

Но с 2012 пошли в разнос. Инъекция ликвидности в фин.систему утроилась. Фактически за 3 года ЦБ Японии влил в систему в ТРИ раза больше денег, чем за всю свою историю до монетарной вакханалии.

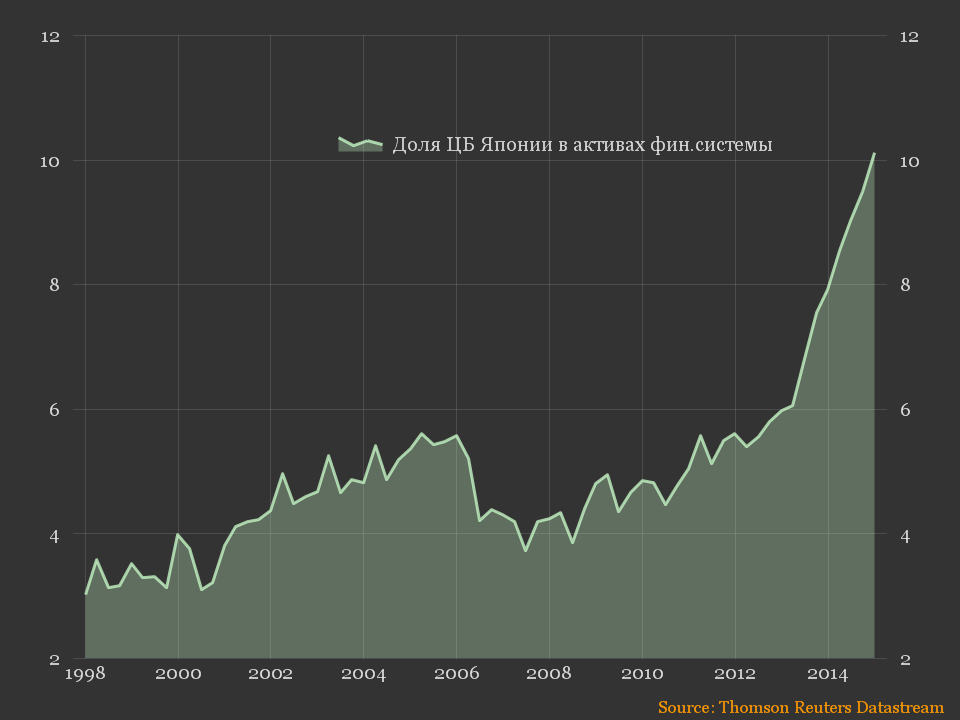

Масштаб присутствия ЦБ Японии в фин.системе Японии стал критическим. В прошлых QE ЦБ занимал максимум 5% от активов всей системы, теперь 10% на конец 2014 и до 12-13% к концу 2015.

Это привело к тому, что объем денежных средств у банков и инвест.фондов на счетах вырос почти в два раза, достигнув 350 трлн иен!

Увеличение денежных средств на счетах снижает левередж, что позволяет инвестировать в ценные бумаги, используя плечо, тем самым провоцируя надувание пузырей на фин.рынках.

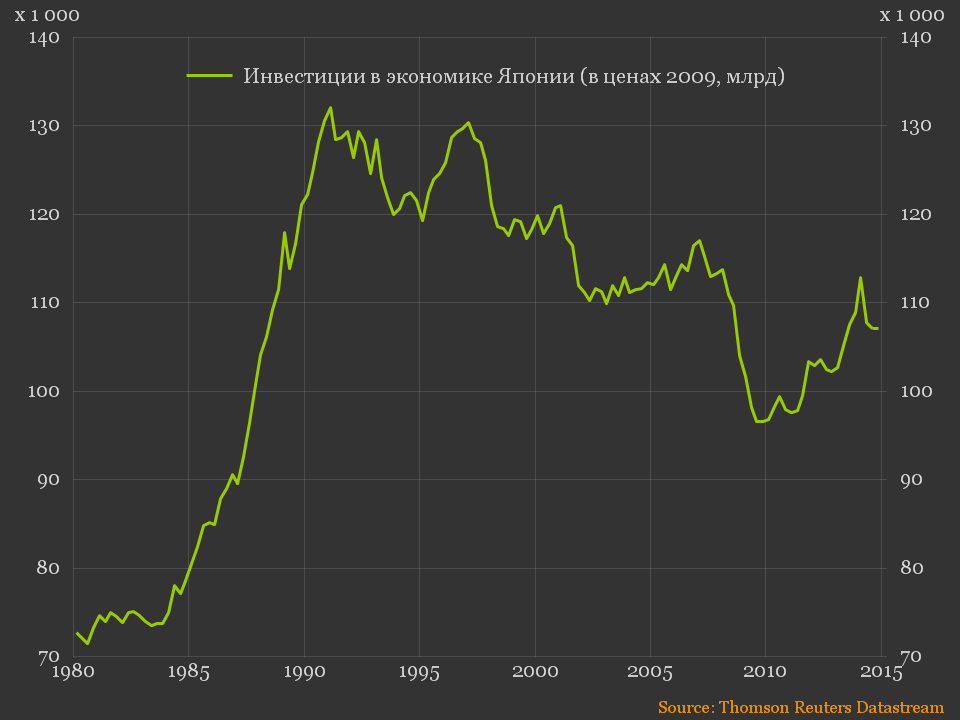

Стоит отметить, что столь масштабная инъекция ликвидности не привела ни к росту инвестиций, ни к заметному росту кредитования. Инвестиции компаний после роста на 10% в середине 2013 снова падают – теперь на 2% в год. Объем инвестиций в экономике Японии находится на уровне 1988 года и ниже показателей 2007

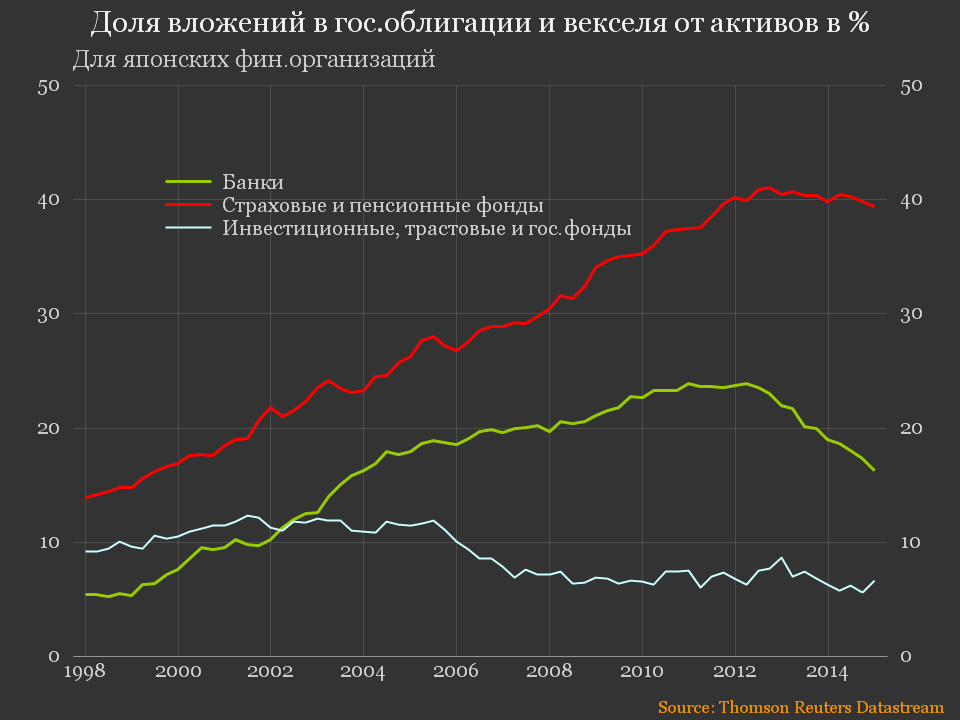

Вообще, выкуп со стороны ЦБ высвобождает колоссальные ресурсы. До выкупа в структуре балансов основными держателями японских гос.облигаций были японские банки и пенсионные фонды. Например, пенсионные фонды 40% всех своих активов удерживали в JGB, а коммерческие банки почти 25% до выкупа.

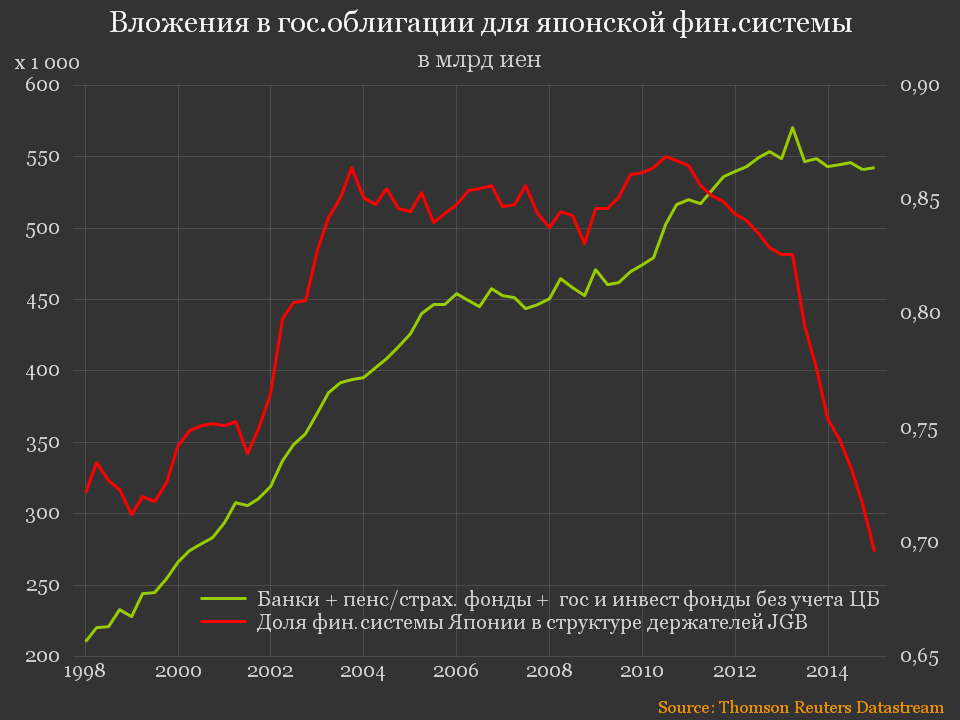

В совокупности банки и инвестфонды держали почти 88% всех японских облигаций до выкупа, теперь около 70%

В 2012 проблема состояла в том, что контрагенты и субъекты не генерировали достаточного денежного потока, чтобы иметь возможность выкупать гос.облигации. Наращивать степень присутствия в JGB сверх того, что имели было невозможно – это был предел присутствия. Таким образом, QE от Японии имело перед самой главную задачу –избежать дефолта по долгам и иметь возможность финансировать дефицит. Оставим убогим легенда о том, что QE для оживления экономики ) Обычно либо для нормализации банковских балансов, либо для финансирования дефицита.

Учитывая, что останавливаться они не собираются, то встает вопрос относительно устойчивости системы. Достигли ли точки невозврата перед необратимыми процессами прорыва ликвидности?

А кто то еще говорит, что кризис закончился?