Знаменитая «Цивилизация» Сида Мейера, оказывается, весьма опасная игрушка. Некоторые и вправду начинают думать, будто заложенные в игру принципы работают в реальной жизни.

Знаменитая «Цивилизация» Сида Мейера, оказывается, весьма опасная игрушка. Некоторые и вправду начинают думать, будто заложенные в игру принципы работают в реальной жизни.

При этом, что характерно, всем понятно, что полк мушкетёров не может сбить подлетающую баллистическую ракету — как это случается иногда в игре. Однако игроки беззаветно верят, будто ортодоксальный либерализм, забота об экологии и вложения в науку автоматически приводят любую страну к процветанию. Даже если эта страна не высасывает ресурсы из соседних порабощённых государств…

Во второй половине XIX века, когда в США начали появляться первые зародыши нынешних товарно-сырьевых бирж, ситуация чем-то напоминала ту, которая сложилась сейчас в России. Испытывающие постоянные проблемы с деньгами фермеры вынуждены были продавать зерно за бесценок перекупщикам, последние же, не выполняя никакой полезной работы, нередко перепродавали потом скупленное зерно в разы дороже.

Для исправления ситуации были созданы биржи особого рода: там можно было торговать так называемыми «фьючерсами» на зерно. Выглядело это так.

Допустим, фермер Джонс ожидает, что его урожай составит 1200 бушелей пшеницы. Ожидаемая цена пшеницы в следующем году может составить от 30 до 70 центов за бушель, в зависимости от разных условий. Фермер Джонс не хочет рисковать и продаёт на бирже стандартный контракт, согласно которому он обязуется привезти в следующем году на склад биржи 1000 бушелей пшеницы по определённой цене. Этот стандартный контракт называется «фьючерсом».

Владелец небольшого мукомольного завода Смит, в свою очередь, предполагает, что в следующем году ему потребуется 50 тысяч бушелей пшеницы. Смит тоже приходит на биржу и покупает фьючерсов на поставку 50 тысяч бушелей.

Цена поставки фиксируется в момент заключения сделки. Если фермер Джонс продал свою будущую пшеницу по цене в 48 центов за бушель, это значит, что осенью, в момент исполнения контракта, фермер Джонс должен привезти на склад 1000 бушелей зерна. Там он получит свои 480 долларов — у владельца завода Смита, который опять-таки должен привезти деньги к указанному сроку.

Какой смысл во всех этих сделках?

Очень простой. Фермер Джонс теперь знает, что он гарантированно продаст большую часть урожая по нормальной цене и, следовательно, у него будет достаточно денег на следующую посевную. Владелец завода Смит знает, что он гарантированно купит пшеницу по нормальной цене и, следовательно, сможет продавать муку по той цене, по которой её спокойно купят у него хлебозаводы. При этом если владелец завода Смит ещё и продаст на бирже свою муку, он будет и вовсе в шоколаде: ценовые колебания больше не будут его волновать.

До этого момента приверженцы теории «невидимой руки рынка» — ежели таковые читают мой пост — могли радоваться. Биржи нужны, биржи полезны, биржи помогают бизнесу: да, я это признаю. Однако, увы, реальная жизнь вскоре внесла свои коррективы в этот либеральный рай.

На биржах завелись спекулянты. Они начали играть на фьючерсах, двигая их цены то вверх, то вниз. Спекулянтам было тогда не очень просто жить: над ними всегда нависал срок исполнения фьючерсного контракта. Если спекулянт увлекался, он мог в итоге столкнуться с необходимостью где-то найти реальную пшеницу и поставить её на биржу по очень низкой цене или, наоборот, выкупить по очень высокой цене совершенно ненужное ему зерно. Из-за того, что почти все контракты тогда реализовывались в итоге физически — в виде продажи на бирже конкретного зерна за конкретные доллары — цена не могла слишком сильно отрываться от реальной.

Вместе с тем, даже в таких условиях спекулянтам удалось порядком попортить рынок. И тогда власти штатов предприняли простую, но действенную меру: на биржах ввели так называемый «лимит позиции». Спекулянтам запретили открывать больше определённого количества контрактов одновременно.

То есть, если ты реальный фермер или реальный владелец мукомольного завода — пожалуйста, торгуй сколько влезет. Но если ты не можешь предъявить биржевым клеркам документы на собственную ферму или завод, тебя резко ограничат в операциях.

Какое-то время биржи работали более-менее честно, насколько вообще это наречие применимо к американским биржам. Но тридцать лет назад, в восьмидесятые года прошлого века, начался новый виток проблем.

Во-первых, банки начали обзаводиться физическими активами. И это не были какие-то заброшенные фермы, которые покупались «для галочки», чтобы удовлетворить требованиям биржи. Отнюдь. Это были реальные элеваторы, танкеры и прочие сырьевые активы. Банки стали одними из главных владельцев сельхозугодий и топливохранилищ.

Во-вторых, американцы постепенно подмяли под себя почти всю нефтяную торговлю. Большая часть нефти сейчас торгуется на двух американских площадках. Марка WTI торгуется на NYMEX, а марка Brent торгуется на ICE. Цена других марок нефти определяется (в основном) исходя из результатов торгов на этих американских биржах.

Идём дальше. Напомню, что стандартный фьючерсный контракт подразумевает, что товар надо физически доставить на какой-то определённый склад. Существует, конечно же, такая точка доставки и для нефтяных торгов. Более конкретно, всю нефть марки WTI (West Texas Intermediate) требуется доставлять в хранилища города Кушинг, штат Оклахома.

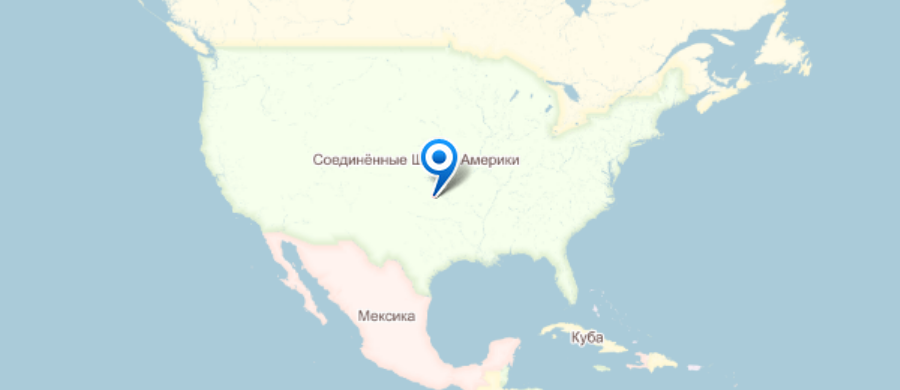

А теперь, пожалуйста, посмотрите на карту. Город Кушинг отмечен на ней стилизованной запятой сине-белого цвета:

Как видите, город Кушинг находится в центре американского континента. Эта «задница мира», как её назвали бы в американском фильме, находится на расстоянии в 700 километров от ближайшего побережья. В начале XX века Кушинг был важным центром нефтепереработки, в этом городе сходится несколько нефтепроводов, здесь же расположено большое количество нефтехранилищ. Поэтому с американской точки зрения выбор Кушинга в качестве главного места для поставки сырой нефти вполне логичен.

Однако представьте себе, скажем, саудитов, которые продают свою нефть, допустим, китайцам. (Цена арабской нефти привязана к цене WTI по той же причине, по которой арабы продают нефть за доллары, а не за местную валюту. Вашингтон очень нервно реагирует на любые попытки оспорить его финансовое господство). Так что же: арабам нужно довезти нефть до побережья США, дальше перекачать её в нефтепроводы и гнать ещё несколько сотен километров по трубам в захолустный городишко с населением в 8 тысяч человек? А потом, в обратном порядке, снова гнать нефть по трубам к побережью, грузить на танкеры и везти в Китай?

Разумеется, так никто не делает. Кушинг — очень неудобное место для определения мировой цены на нефть. Цитирую англоязычную Википедию:

http://en.wikipedia.org/wiki/West_Texas

В апреле 2007 года Bloomberg сообщил об исследовании Lehman Brothers, в котором утверждалось, что цены на нефть марки WTI не являются хорошим барометром мировых цен на нефть. 24 мая 2007 года WTI стоил $64 за баррель против $71 за марку Brent. Аномалия вероятно произошла из-за дефицита перерабатывающих мощностей. В начале 2007 года большой запас нефти, скопившийся на гигантском нефтехранилище в Кушинге из-за остановки завода, вызвал искусственное понижение цен в ценовой точке Кушинга. После того как запасы уменьшились, цены на нефть WTI снова превысили цену на нефть Brent.

В статье по ссылке есть и другие примеры аномалий, вызванных неудобным расположением Кушинга. Повторюсь, это неподходящее место для определения мировой цены на нефть. И отсюда вытекает вторая проблема. Если в XIX веке большая часть контрактов заканчивалась физическим исполнением, то сейчас на рынке нефти физически выполняется всего лишь 1-3% контрактов. Спекулянтам теперь для давления на рынок достаточно найти пару цистерн нефти и поставить их в штат Оклахома. Подводная часть айсберга двинется вслед автоматически.

Получается, что хвост виляет собакой. Фьючерсы были созданы для того, чтобы отражать ситуацию на физическом рынке, а теперь они, наоборот, управляют рынком.