Первое, что следует понимать – банковские системы развитых стран в принципе нежизнеспособны в действующем макрофинансовом и макроэкономическом формате. Они фундаментально неустойчивы, а величина накопленных дисбалансов значительно сильнее, чем в 2007. Риски в системе за 7 последних лет не снизились, а выросли, причем значительно.

Первое, что следует понимать – банковские системы развитых стран в принципе нежизнеспособны в действующем макрофинансовом и макроэкономическом формате. Они фундаментально неустойчивы, а величина накопленных дисбалансов значительно сильнее, чем в 2007. Риски в системе за 7 последних лет не снизились, а выросли, причем значительно.

Пузырь на рынке недвижимости и связанными с ним производными инструментами (2007) сменился пузырем на рынке финансовых активов (2014-2015). Все надуто до невиданных масштабов и размеров. То, что вам не говорят про банковские проблемы (через СМИ) не значит, что их нет. Про внутренние дисбалансы в банковской системе даже не говорю (это отдельная тема)

Современная финансовая система в своей основе заточена под перманентное приращение активов. Рост активов может быть вызван различными факторами. Например, экономические агенты генерируют новую добавленную стоимость в экономике, создаются новые производства, новые рабочие места и денежный поток (обслуживающий экономику) распределяется в финансовой системе, позволяя ей функционировать достаточно устойчиво. Рост активов неразрывно связан с ростом обязательств (долгов), тем самым увеличивается банковский кредит, эмитируются новые корпоративные или государственные облигации и так далее. Это в условиях здоровой экономики. Сейчас же ничего подобного не наблюдается.

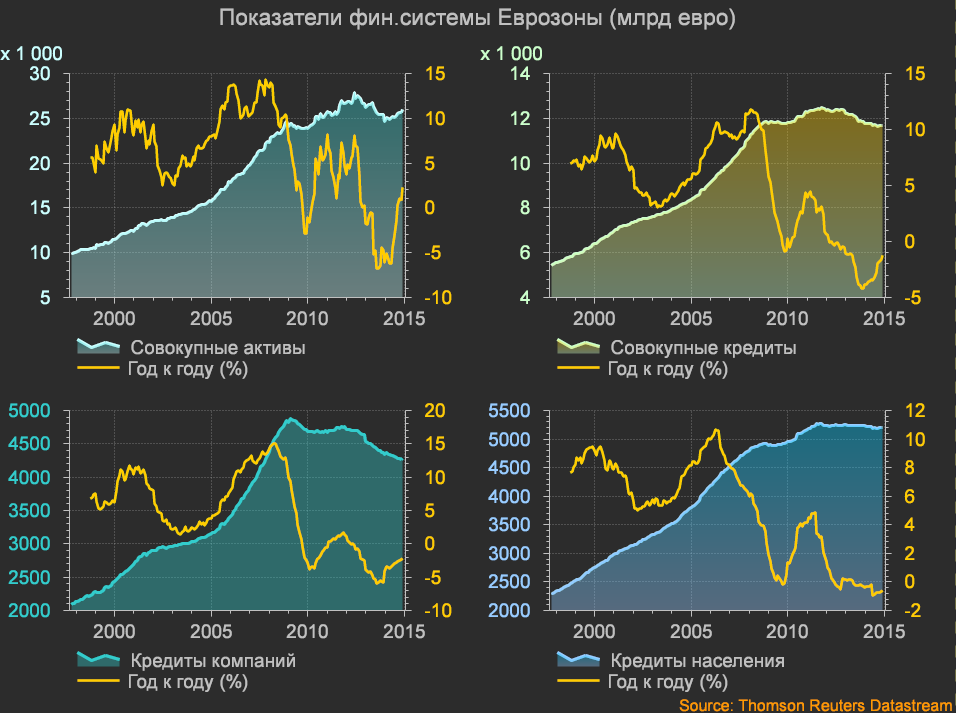

Тот незначительный прирост активов европейской банковской системы (с июля 2014) связан преимущественно с переоценкой ценных бумаг (на конец 2014 года рынки были на максимумах) и переоценкой внешних активов (после падение евро внешние активы подорожали, например в долларах, фунтах или иенах).

Но вот кредитный портфель продолжает сокращаться (это видно на графике). Не смотря на несколько этапов снижения ключевой ставки ЕЦБ, энтузиазма в кредитовании не наблюдается. Кредиты компаний падают ускоренными темпами с весны 2012 и продолжают снижаться по сей день. Кредиты населения стагнируют 7 лет. Рост в 2010 связан с тем, что ЕЦБ реклассифицировал секьюритизированные кредиты в обычные. Без этой поправки номинальный уровень долговой нагрузки населения находится возле 2005-2006 годов. Т.е. делевередж в Еврозоне продолжается и останавливаться особо не собирается. О росте долговой нагрузки речи даже не идет, не смотря на рекордно-низкие ставки.

Резкое ухудшение финансовых условий и экономических кондиций в Еврозоне полностью совпали с ростом фондовых и долговых рынков (начало 2012 года). Была высокая корреляция между ухудшением ситуации и ростом рынков. Т.е. рынки росли тем сильнее, чем хуже были дела в экономике и у банков.

Это было связано с согласованной эмиссией крупнейших центробанков мира (в первую очередь ФРС, Банк Японии и ЕЦБ). Как только кто-то прекращает накачивать систему ликвидность, то вступает в игру другой центробанк или сразу вместе. Но принцип согласованной эмиссии заключается в том, что в совокупности от всех центробанков объем необеспеченной эмиссии в год должен быть не меньше 1 трлн долларов в год (либо работают по отдельности, либо вместе), но не меньше триллиона. Иначе система рухнет. Если ЕЦБ прекращает, начинает ФРС, если же ФРС заканчивает, то стартует ЕЦБ, а Банк Японии держит клапана открытыми.

Раньше денежный поток генерировала экономика (что отражалось в росте доходов, операционной прибыли и в приращении финансовых активов). Теперь же денежный поток генерируют Центробанки. Рынку все равно откуда денежный поток:

- либо приносят домохозяйства в инвестфонды, а те в свою очередь инвестируют в финансовые рынки

- либо деньги печатают ЦБ и их абсорбируют на рынках.

После банковской паники 2011 между крупнейшими акционерами, операторами торгов, инвестбанками и ЦБ была договоренность (сговор) держать рынок любой ценой, изменив тональность в средствах массовой информации и аналитических ресерчах на положительную, чтобы создавать видимость благоденствия. Тональность в СМИ не имела ничего общего с реальным положением дел, однако основная задача была выполнена – фондовые и долговые рынки стали обновлять максимумы в условиях подпитки от ЦБ и сговора крупнейших участников торгов.

Масштаб и результат операции можно проследить по котировкам ценных бумаг, начиная с 2011 года. Товарно-сырьевую группу решено было отключить от вакханалии, чтобы не допустить всплеска инфляции и вывода центробанковской ликвидности в реальный мир. По общей договоренности крупнейшие инвестбанки стали отказывать с 2012 года от своих сырьевых подразделений (что также можно проследить по хронологии новостей по этой теме), концентрируя усилия в разгоне фондовых рынков. Именно там абсорбировалась большая часть ликвидности от ФРС и Банка Японии.

Задачи вполне прозрачны:

- Поправить балансы избранных финансовых и олигархических структур (так называемых «правильных пацанов»). По сути, чисто бандитская схема нарушения рыночных принципов ценообразования активов с инсайдом на самом высоком уровне.

- Монетизировать гос.долг (покрывать эмиссией дефицит бюджета)

- Создать видимость (иллюзию) благоденствия и конца кризиса.

- Создать эффект богатства с надеждой, что разгон финансовых рынков решит все экономические проблемы

Первичным условием программ является зацикливание центробанковской ликвидности внутри фин.системы, не допуская гиперинфляционного шока (если бы деньги вышли наружу).

Пузыри до невиданных масштабов надули, но положительного экономического эффекта никакого не получили. Проблема? Еще какая. Что делать дальше? Не понятно. Но они работают вполне предсказуемо, решая краткосрочные проблемы ценой долгосрочного срыва. Устойчивость финансовых рынков (при падении евро) после окончания QE от ФРС связана с гарантиями начала QE от ЕЦБ и никак иначе. Фундаментального макроэкономического обоснования столь безумным уровням на рынке активов нет.

QE от ЕЦБ полностью ожидаем. Вопросы были, конечно, не в этом. А в параметрах программы.

60 млрд в месяц или около того с марта 2015 до сентября 2016, что подразумевает эмиссию более, чем в 1.1 трлн евро. Выкуп гос.облигаций (от 2 до 30 лет) центральных правительств стран Еврозоны и официальных европейских структур. Выкуп пропорционален емкости рынков стран Еврозоны в соответствии с долями национальных ЦБ в капитале ЕЦБ, т.е. больше всего у Франции и Германии.

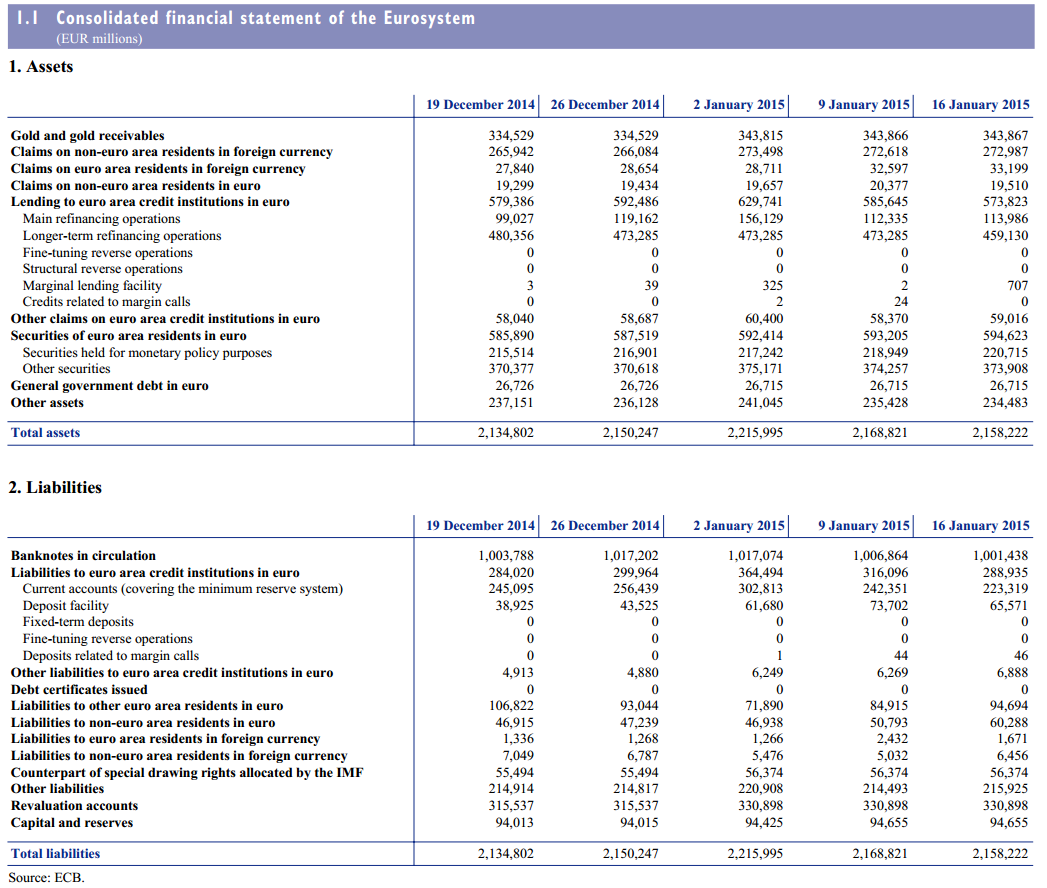

Теперь, что касается баланса ЕЦБ. Сейчас он 2.15 трлн.

Не смотря на то, что программы выкупа активов работают больше полу года, баланс упал. Почему? Расширенная программа долгосрочных кредитов (TLTRO) не работает, т.к. предполагает инъекции в соответствии с кредитным портфелям (не более 7% от кредитного портфеля), что не позволяет фондироваться тем, кому инъекции нужны больше всего (страны ПИГС), концентрируя ликвидность у Германии и Франции. В итоге не выбрали даже 60% от лимита в 400 млрд евро. По этой программе писал здесь. Была еще программы выкупа, так называемых обеспеченных активов, но проблема в том, что в отличие от США рынок секьюритизированных продуктов в Европе скуден (поэтому потенциал выкупа не выше 150 млрд евро). Плюс трудности были в том, что банкам приходится гасить трехлетние LTRO кредиты, взятые в декабре 2011 и феврале 2012.

Баланс ЕЦБ упал почти на 1 трлн от максимума (как раз на траектории погашения кредитов).

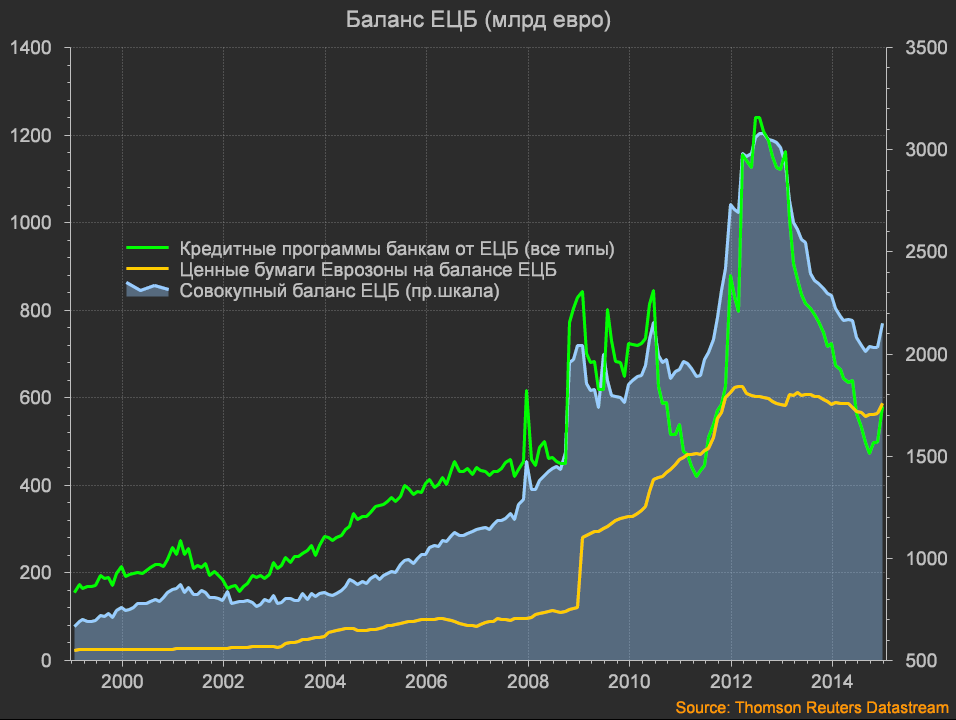

Отмечу, что кредитные программы банкам (MRO и LTRO) – это основной канал фондирования фин.системы Еврозоны. Сейчас совокупная задолженность (по всем видам кредитов) банков Еврозоны перед ЕЦБ составляет 571 млрд евро (максимум был 1.25 трлн в июле 2012).

Баланс ценных бумаг стран Еврозоны на балансе ЕЦБ 594 млрд евро (максимум был 625 млрд весной 2012). Не смотря на все эти программы выкупа от ЕЦБ, баланс ценных бумаг не вырос (не чего выкупать, в отличие от ФРС).

Ниже динамика программ официального выкупа ценных бумаг (стартовала еще в 2009), учитывая программу выкупа проблемных активов у ПИГС (Securities Markets Programme) в 2011

Всего выкуплено 220 млрд евро. Видно, что распиаренная программы выкупа бумаг обеспеченных активами не работает, т.е. совсем. Масштаб операций на нуле. Прирост баланса по ценным бумагам ничтожен.

Поэтому и запустили полноценное QE. Баланс ЕЦБ достигнет максимума 2012 в середине 2016 (при 60 млрд в месяц).

Отмечу, что это революционные преобразование в денежно-кредитной политике ЕЦБ, т.к. раньше фондирование было по кредитным линиям, теперь также, как у ФРС и Банка Японии (через необеспеченную эмиссию). В этом смысле ЕЦБ потерял последнюю линию обороны, т.к. Еврозону удерживало то, что эмиссия была обеспечена активами и под потребности экономики, тем самым качество активов было значительно выше.

Кредиты от QE отличаются тем, что у кредитов есть процентная ставка, залоги и срок возврата, а QE бесплатно, без залогов и сроков. Чистый монетарный бандитизм.

Более подробно фин.систему Еврозоны и ЕЦБ обязательно рассмотрю (как нибудь), т.к. там есть что смотреть. Но последствия всего этого монетарного разврата будут плачевными, т.к. цель на пузырение активов поставлена и она выполняется. Но любой пузырь имеет особенности сдувать, а учитывая масштабы текущего пузыря на рынке активов, то коллапс неминуем. Они лишь оттягивают конец, но финал неизбежен. Вырастут ли финансовые активы еще? Уже на пределе, поэтому маловероятно (при 60 млрд в месяц от текущих уровней). Ресурсы будут брошены, чтобы удержать систему и не упасть. Так что неопределенность и риски возрастают. Турбулентность возрастет. Будет ли эффект для экономики? Нет, так же как и не было эффекта у США и Японии.